Nuevo sistema de cotización en el trabajo autónomo

2022/09/21

Última actualización: 2023/03/16

— Decreto Ley 13/2022, por el que establece un nuevo sistema de cotización para los autónomos y se mejora la protección por cese de actividad

— Título VIII de la Ley de Presupuestos del Estado para 2023

— Orden PCM/74/2023, de 30 de enero, por la que se desarrollan las normas legales de cotización a la Seguridad Social

El 27 de julio de 2022 se publicó en el BOE el Decreto Ley 13/2022, que ha supuesto una serie de novedades en el régimen del trabajo autónomo, entre otras, en el sistema de cotizaciones.

Hasta el momento, las trabajadoras y trabajadores autónomos, al contrario que lo que sucede en el régimen general, podían escoger su base de cotización. Además, no era necesario que dicha base estuviese vinculada a los ingresos reales. Así, una gran mayoría (alrededor del 85%) escogía la base mínima y, en consecuencia, también sus prestaciones eran las mínimas, como, por ejemplo, la prestación por jubilación (un 43% menor que la de las trabajadoras y trabajadores del régimen general). Por no mencionar el déficit que supone esto en la recaudación de la Seguridad Social.

El principal cambio que conlleva la nueva legislación es, precisamente, éste, es decir, que las cotizaciones de autónomas y autónomos deberán ajustarse, a partir de enero de 2023, a los ingresos reales.

No obstante, quienes estén en el RETA a 31 de diciembre de 2022, hasta que no escojan esta nueva opción, podrán seguir cotizando durante el año 2023 según el anterior sistema, aplicando sobre la base de cotización de diciembre de 2022 los cambios e incrementos que les corresponderían con arreglo a la Ley de Presupuestos Generales y demás legislación (Disposición Transitoria Segunda).

Asimismo, quien, a 31 de diciembre de 2022, estuviese cotizando por una base mayor de la que le correspondería por sus ingresos, podrá mantener dicha base de cotización superior (Disposición Transitoria Sexta).

Nuevos tramos y bases de cotización. Cuotas a ingresar.

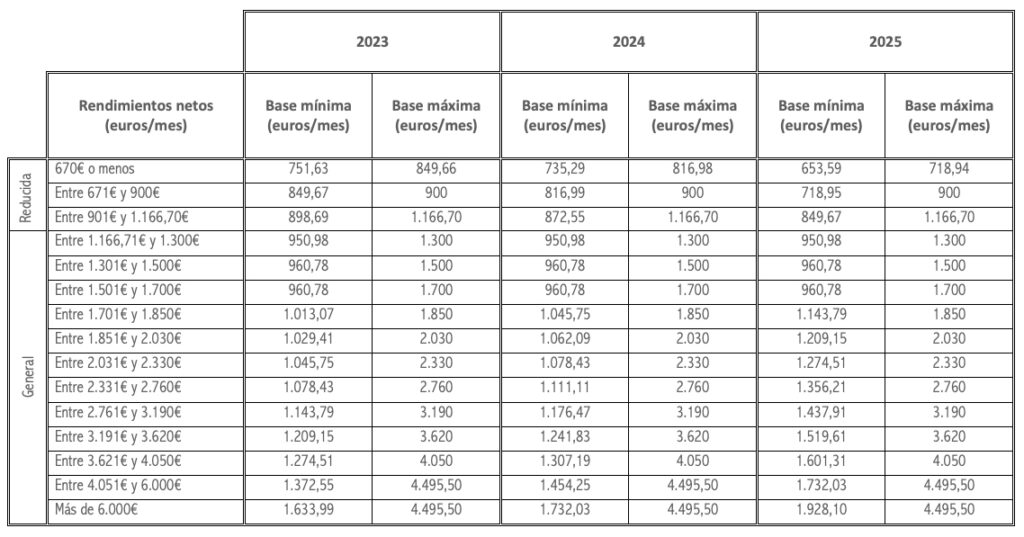

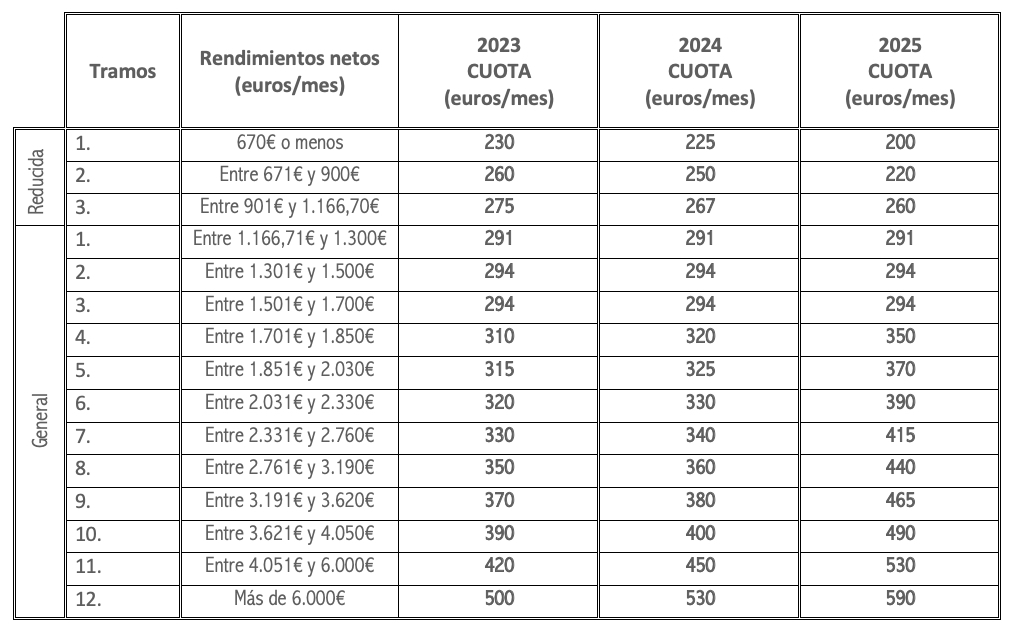

Habrá 15 tramos, de los cuales, 12 corresponderán a la tabla general y 3 a la tabla reducida.

Dichas tablas irán ajustándose progresivamente durante los próximos tres años, con la intención de que las cuotas mínimas vayan bajando y las máximas subiendo.

Así, para el año 2023, la cuota mínima será de 230 euros y la máxima de 500 euros; para el año 2024, 225€ y 530€, respectivamente; y para el 2025, 200€ y 590€.

Tened en cuenta que, hoy por hoy, según el anterior sistema, la cuota mínima supone 294€.

Aquí os traemos las tablas de cotizaciones, con las bases mínimas y máximas que corresponden a cada tramo (Disposición Transitoria Primera). Podéis pinchar en la imagen para ampliarla: