Subida de las bases máximas de cotización y cuota de solidaridad

2023/04/18

Artículo 19 de la Ley General de la Seguridad Social

Artículo 19-bis de la Ley General de la Seguridad Social

Disposición Transitoria 38ª de la Ley General de la Seguridad Social

La base de cotización es el salario bruto íntegro de una trabajadora o trabajador. Al margen de dietas y algún otro concepto, entran todas las remuneraciones, como las pagas extra prorrateadas o la parte de salario que podamos percibir en especie. Sobre esta base se aplican unos tipos o porcentajes y así se calcula, dicho muy resumidamente, qué debemos abonar o cotizar a la Seguridad Social por los distintos conceptos. Asimismo, la base de cotización es fundamental para calcular nuestras prestaciones. De hecho, para ello (para el cálculo de lo que percibiremos por jubilación, desempleo o incapacidad temporal, por ejemplo) se utiliza la base reguladora y dicha base reguladora, aunque sea algo distinta, está estrechamente ligada a nuestra base de cotización.

La base de cotización, por tanto, será en función de nuestro salario. Recordemos que hemos dicho que la base de cotización no es más que nuestro salario bruto íntegro mensual. A mayor salario, mayor base de cotización. No obstante, las bases de cotización están limitadas, tanto por arriba como por abajo. Es decir, existen unas bases mínimas y máximas de cotización que se establecen por ley todos los años, según categorías profesionales, en los Presupuestos Generales del Estado.

Si quieres saber más sobre las bases de cotización y cuáles son las mínimas y máximas del último año, échale un vistazo al siguiente artículo:

La base mínima de cotización está vinculada con el salario mínimo interprofesional. De hecho, si está establecido cuál es el mínimo que por ley debemos cobrar, las cotizaciones deben adecuarse, obligatoriamente, a ese mínimo. Sin embargo, también hay unas bases máximas de cotización. Es decir, aunque una persona cobre un salario mayor, su base de cotización está limitada y, por tanto, la parte de salario que cobre por encima está, por decirlo de alguna manera, “exenta” de cotizar.

Mucho se ha hablado de quitar estos límites máximos, es decir, de “destopar” las cotizaciones. Esto significaría que todas las trabajadoras y trabajadores deberíamos cotizar por todos nuestros ingresos y, por supuesto, también las empresas por el total de las remuneraciones, también en el caso de los salarios más altos. En la última reforma de pensiones, aunque se ha rehusado tomar esta medida, sí se han realizado algunos cambios en lo referente a las bases máximas de cotización:

Subida de las bases máximas

La reforma de las pensiones que acabamos de mencionar (es decir, el Decreto Ley 2/2023) ha modificado el artículo 19 de la Ley General de la Seguridad Social (punto 3º). En el mismo se establece que las bases máximas de cotización se subirán todos los años en la misma medida en que lo hagan las pensiones contributivas. Esto supone, por tanto, que estas bases máximas deberán subir todos los años según lo haga el IPC.

Esto entrará en vigor el 1 de enero de 2024.

Subida extraordinaria de las bases máximas de cotización

Además de esta subida “ordinaria”, también se les aplicará una subida extraordinaria. Esto ha quedado reflejado en la Disposición Transitoria 38ª de la Ley General de la Seguridad Social.

Así a la subida anual según el IPC también se le sumará una subida de 1,2 puntos adicionales. Es decir, imaginemos que el IPC que hay que aplicar es de 5 puntos, por ejemplo. Las bases máximas de cotización se subirían, de esta manera, en 6,2 puntos.

Esto se comenzaría a aplicar en el año 2024, hasta el año 2050. La intención de esta medida es ir subiendo paulatinamente algo las bases máximas de cotización, aunque, como ya hemos dicho previamente, se ha renunciado a eliminar completamente estos topes.

Cuota de solidaridad

Junto con esta pequeña subida de los topes, también se ha establecido una cotización adicional de solidaridad o cuota de solidaridad por medio de este Decreto Ley 2/2023. Dicho mecanismo se ha reflejado en el nuevo artículo 19-bis de la Ley General de la Seguridad Social.

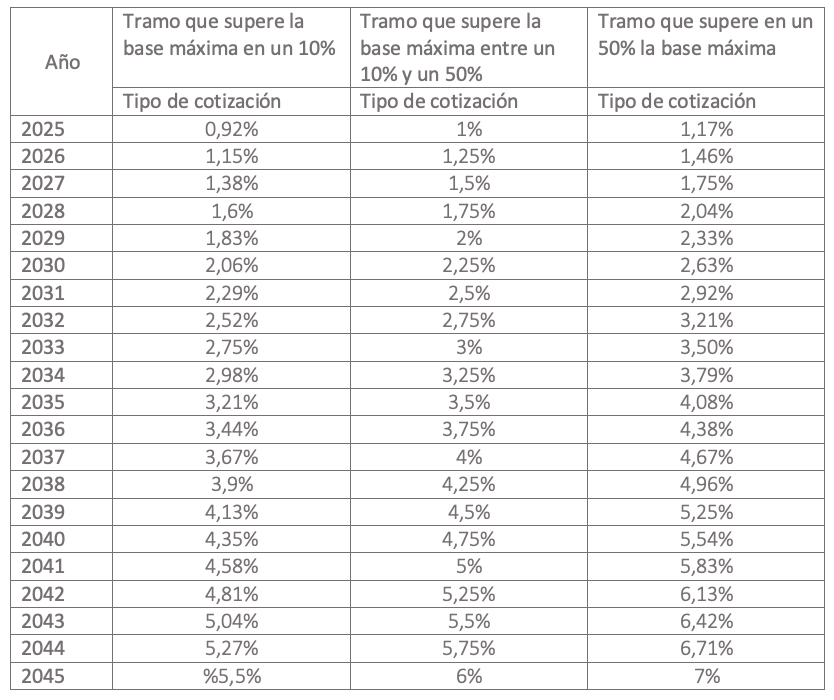

A los ingresos que superen la base máxima de cotización se les aplicará una cotización adicional de manera progresiva hasta el año 2045. Esta cotización adicional se llevará a cabo en tres tramos:

- al tramo que supere en un 10% la base máxima, se le aplicará un tipo del 5,5%

- al tramo que supere entre el 10% y el 50% la base máxima, se le aplicará un tipo del 6%

- al tramo que supere el 50% de la base máxima, se le aplicará un tipo del 7%

Explicado más claramente: Imaginemos que la base máxima está en 5.000€ y que alguien cobra 8.000€ o, dicho con más propiedad, que su base de cotización real debería estar en 8.000€. No obstante, como máximo cotizaría por 5.000€. Aplicando esta cuota de solidaridad al tramo entre 5.000€ y 5.500€ (es decir, a esos 500€) se le aplicaría un 5,5% (al tramo del 10%); al tramo entre 5.500€ y 7.500€ un 6% (es decir, al tramo que va desde el 10% al 50%), y, por último, al tramo entre 7.500€ y 8.000€ un 7% (al tramo que supera el 50%).

Por supuesto, esto no es más que un ejemplo ficticio. Además, como hemos dicho, esos porcentajes no se aplicarán desde un primer momento, sino que irán aumentando progresivamente año tras año y no llegarán hasta los tipos que hemos mencionado (5,5%, 6% y 7% respectivamente) hasta el año 2045.

De hecho, se comenzará a aplicar en el año 2025 y los primeros porcentajes serán de 0,92% (para el tramo del 10%), el 1% (para el tramo entre el 10% y el 50%) y del 1,17% (para el tramo que supere el 50%). Aquí tenéis la tabla completa (Disposición Transitoria 42ª del la Ley de la Seguridad Social):

Esta cotización adicional se repartirá entre empresa y trabajadora o trabajador en la misma proporción en que lo hagan las cotizaciones por contingencias comunes. A día de hoy se abona un 28,3% por contingencias comunes, repartido de la siguiente manera: 23,6% a cargo de la empresa y 4,7% a cargo de la trabajadora o trabajador. Por tanto, a razón de un 83% la empresa y un 17% la persona trabajadora.

Si sacamos grosso modo los cálculos de lo que supondría esta cuota de solidaridad, para un salario de 10.000€, en 2025, la empresa abonaría unos 50€ y la persona trabajadora unos 10€. Como veis, aunque la patronal haya cogido una de sus pataletas, no es nada del otro mundo, menos aún para alguien que se embolsa esas cantidades o está dispuesto a pagarlas.