Reforma de las pensiones (2023)

2023/03/28

Se han venido tomando previamente distintas medidas que afectan a las pensiones, directa o indirectamente. Así, por medio de la Ley 21/2021, se vinculó nuevamente la revalorización de las pensiones con el IPC y se tomaron medidas para favorecer que sigamos trabajando tras la edad de la jubilación; con la Ley 12/2022, por otra parte, se impulsó la previsión social empresarial, es decir, los planes de pensiones de empleo, y, por otra parte, con el Decreto Ley 13/2022, se modificó el sistema de cotización del trabajo autónomo.

Con este último Decreto, según parece, el Gobierno de Madrid ha finalizado con la última reforma de las pensiones. Y, resumiendo, antes de nada, debemos decir que este acuerdo entre Gobierno, CCOO y UGT es demasiado escaso, ya que no garantiza unas pensiones dignas. Durante los últimos años, reforma tras reforma, las condiciones para la jubilación no han hecho más que endurecerse y, en nombre de la sostenibilidad del sistema, se ha debilitado el sistema público de pensiones. Es imposible garantizar unas pensiones dignas sin revertir todos los recortes anteriores.

Algunas medidas de este decreto están encaminadas a aumentar la recaudación. Esto es algo positivo, pero insuficiente: el Mecanismo de Equidad Intergeneracional y la cuota de solidaridad quedan cortas y, además, aunque se suban los topes a las bases máximas de cotización, no se destopan completamente.

Por otra parte, también se pretende bajar el gasto en pensiones, tal y como se explica en la misma ley. Y todas y todos sabemos lo que supone bajar el gasto en pensiones, que se toman medidas para bajar la cuantía de nuestras pensiones. Así sucederá en la mayoría de los casos, por ejemplo, con la modificación incluida para el cálculo, ya que se tomarán en cuenta aún más años.

Este último decreto ha tocado multitud de puntos y ha modificado la Ley General de la Seguridad Social en muchos artículos. Aquí os resumimos los principales cambios, pero, junto a esto, cada uno lo iremos explicando con más detalle en el artículo específico correspondiente, ya que volcarlo aquí todo sería demasiado largo.

Más años para el cálculo de las pensiones

Artículo 209. de la Ley General de la Seguridad Social

En vigor el 1 de enero de 2026

Se tendrán en cuenta dos años más para el cálculo de la base reguladora de la pensión. Recordemos que hasta la reforma del 2013 se calculaba según los últimos 15 años y que fue esa misma reforma la que alargó el periodo hasta los 25 años. Bien, pues nuevamente se ha alargado, hasta los 27 años, pese a que hasta el año 2037 se podrá optar por ambos modos de cálculo.

Resumiendo:

– Hasta el momento se calculaba la base reguladora según las cotizaciones de los últimos 25 años (o, dicho de otra manera, cuál será el importe de la pensión). Ahora el cálculo se ha aumentado hasta los 27 años.

– Se tendrán en cuenta los últimos 29 años, entre los cuales no se computarán más que 27. E decir, se descartarán los dos “peores” años.

Hasta el año 2037 habrá dos opciones:

• Contabilizar los últimos 25 años

• Escoger los últimos 29 años y, entre estos, descartar los dos peores, por lo cual se contabilizarían 27.

Esta medida entrará en vigor el 1 de enero de 2026 e irá aplicándose progresivamente hasta el año 2037. Hasta que se llegue a ese momento se realizarán los dos cálculos y se aplicará el más favorable de oficio.

Os lo contamos con más concreción (incluida la tabla con los meses a contabilizar cada año y el divisor que se aplicará) en el artículo sobre pensiones contributivas:

Mecanismo de Equidad Intergeneracional (MEI)

Artículo 127-bis de la Ley General de la Seguridad Social

En vigor

Como sabéis, este año se ha aplicado por primera vez esta cotización extraordinaria. De hecho, se puso en marcha mediante la Disposición Final Cuarta de la Ley 21/2021. Pues bien, también dicho mecanismo ha cambiado.

La Disposición que acabamos de mencionar ha sido derogada. En la misma se explicaba que este mecanismo estaría en vigor durante 10 años, tras lo cuales se comprobaría si se preveía una desviación en el gasto de pensiones para el año 2050. También se exponía una forma de revisión bastante confusa con el Informe Ageing Report de la Comisión Europea de por medio.

A través de este último decreto, se modifica el mecanismo y se crea una nueva sección en la Ley General de la Seguridad Social, compuesta por el artículo 127-bis.

Sus fundamentos siguen sin variación: esta cotización se aplicará en todos los regímenes y todos los supuestos en los que haya que cotizar por jubilación; se trata de unas cotizaciones finalistas para engrosar el Fondo de Reserva de la Seguridad Social; no se tendrán en cuenta para ninguna prestación y, además, no podrán ser en ningún caso objeto de posibles reducciones o bonificaciones.

No obstante, se establecen de cara al futuro unos porcentajes mayores que los que se han aplicado este año: el MEI será de 1,2 puntos (%1 a cargo de la empresa y 0,2% de la persona trabajadora). Esta subida se irá aplicando progresivamente, tal y como se expone en la nueva Disposición Transitoria 43ª de la Ley General de la Seguridad Social. Todo esto lo tenéis mejor explicado en el artículo sobre el Mecanismo de Equidad Intergeneracional.

Cotizaciones máximas y pensiones máximas

Subida de la base máxima de cotización

Artículo 19.3 de la Ley General de la Seguridad Social

En vigor el 1 de enero de 2024

Las bases de cotización, como ya sabéis, están limitadas tanto por arriba, como por abajo. La base mínima está directamente vinculada con el salario mínimo. De hecho, si por ley existe un salario mínimo que debemos cobrar obligatoriamente, también las cotizaciones deben ajustarse necesariamente a ese mínimo. Sin embargo, también las cotizaciones máximas están limitadas. Es decir, aunque el salario que cobre una persona sea mayor, su cotización tiene un tope y, por tanto, la parte por encima de ese tope está exenta de cotizar, por decirlo de alguna manera.

En el año 2023 estas bases máximas subieron un 8,6% (más de lo habitual). Se ha hablado largo y tendido sobre destopar estas cotizaciones y, aunque esta nueva ley no haya propuesto dicha medida, sí ha establecido cuál será el sistema de actualización para cada año: se alzará en el mismo porcentaje en que se revaloricen las pensiones contributivas y, además de esto, se ha introducido una nueva Disposición Transitoria 38ª en la Ley General de la Seguridad Social. Como se explica en la misma, se sumarán 1,2 puntos anualmente a la actualización que se les aplique a estas bases máximas, desde el año 2024 hasta el año 2050. Esto significa que los topes de las bases máximas irán subiendo paulatinamente, aunque no se destoparán completamente.

Y, junto con esto, se ha establecido lo que se ha denominado “cuota de solidaridad” para aquellos ingresos que queden por encima de estas bases máximas.

Cuota de solidaridad

Artículo 19-bis de la Ley General de la Seguridad Social

En vigor el 1 de enero de 2025

A los ingresos que se encuentren por encima de la base máxima de cotización se les aplicará una cotización adicional. Esta cotización adicional se impondrá en tres tramos e irá subiendo progresivamente. Así, para 2045:

– se aplicará un tipo del 5,5% al tramo que exceda en un 10% la base máxima

– se aplicará un tipo del 6% al tramo que supere desde el 10% al 50% de la base máxima

– se aplicará un tipo del 7% al tramo que exceda en un 50% la base máxima

Pensiones máximas

Como suben las bases máximas de cotización, también lo harán las pensiones máximas.

• Artículo 57 de la Ley General de la Seguridad Social

En vigor el 1 de enero de 2025:

– La cuantía inicial de la pensión no podrá sobrepasar el límite máximo.

– Si alguna pensión quedase limitada de esta manera, el año siguiente se revalorizará según el IPC (tal y como lo harán el resto de pensiones).

• Disposición Transitoria 39ª de la Ley General de la Seguridad Social

En vigor el 1 de abril de 2023:

– Además de esto, las pensiones máximas experimentarán un incremento anual del 0,115%, desde 2025 a 2050. Es decir, esta subida extraordinaria será para el año 2050 del 3% aproximadamente (además de las actualizaciones según el IPC).

– Desde 2050 a 2065 se aplicarán subidas mayores. Podéis consultar la tabla completa en la Disposición Transitoria 39ª.

Pensiones mínimas

Disposición Adicional 53ª de la Ley General de la Seguridad Social

En vigor el 1 de abril de 2023

• Pensiones mínimas contributivas:

A partir del año 2027, la pensión mínima contributiva no podrá estar por debajo del umbral de la pobreza. El valor de referencia que se utilizará será el de mayores de 65 años con cónyuge a cargo; y para calcular el umbral de la pobreza, la unidad familiar formada por dos mayores de edad.

Para calcular este umbral de la pobreza, se tendrá en cuenta la renta mediana y no la renta media. Esto es importante, ya que, para explicarlo fácil y rápido, la renta mediana es aquella que percibe la mayoría o la renta más habitual, es decir, si ordenamos todos los valores de mayor a menor, sería el que quedase a la mitad. Por lo general, este es un valor más bajo que la renta media. De hecho, si nos fijamos en los datos de 2021, a nivel estatal, el salario medio, por ejemplo, fue de 2.086,80€, pero el salario mediano no fueron más que 1.757,40€.

Así, el umbral de la pobreza quedaría establecido en un 60% de la renta mediana. Para ajustar lo correspondiente a una unidad de dos personas, se multiplicaría por 1,5:

60% de la renta mediana x 1,5

Se irá acortando progresivamente la brecha entre el valor de referencia y el umbral de la pobreza hasta el año 2027. Una vez actualizada la pensión según el IPC,…:

– el 1 de enero de 2024, se subirá en el porcentaje necesario para recortar la brecha en un 20%

– el 1 de enero de 2025, se subirá en el porcentaje necesario para recortar la brecha en un 30%

– el 1 de enero de 2026, se subirá en el porcentaje necesario para recortar la brecha en un 50%

– el 1 de enero de 2027, se aplicará la subida necesaria para llegar al umbral de la pobreza

Asimismo, también las cuantías mínimas de las siguientes pensiones se equipararán con el valor de referencia:

• Pensión de viudedad (con cargas familiares)

• Resto de pensiones contributivas con cónyuge a cargo (salvo la pensión de incapacidad total de menores de 60 años).

Las cuantías mínimas del resto de pensiones contributivas, una vez actualizadas según el IPC, también irán aumentando a partir de 2024. Eso sí, en este caso el porcentaje que se les aplique será el 50% del porcentaje aplicado al valor de referencia.

• Pensiones mínimas no contributivas

Las pensiones mínimas no contributivas se actualizarán según lo que se establezca en la Ley de Presupuestos Generales (artículo 62 de la Ley general de la Seguridad Social). Esta subida no podrá ser menor a la que se aplique a las pensiones contributivas. Es decir, como mínimo se actualizarán según el IPC.

También a éstas se les aplicarán unas subidas extraordinarias durante los años que hemos mencionado, aunque la fórmula será diferente: umbral de la pobreza estimado para una sola persona multiplicado por 0,75. Dicho de otra manera, el objetivo es situarlas en el 75% del umbral de la pobreza.

Como veis, son cálculos complejos. De todas formas, anualmente se establecerá en los Presupuestos Generales la subida concreta para cada pensión, así que os lo iremos contando cada principio de año. Aunque, visto lo visto, y mientras se siga racaneando en torno a umbrales de la pobreza y sin hablar del umbral de la dignidad, ya nos lo podemos imaginar.

Brecha de género y lagunas de cotización

Complemento por brecha de género

Artículo 60 de la Ley General de la Seguridad Social

En vigor

– El complemento se actualizará anualmente según el IPC (artículo 58 de la Ley General de la Seguridad Social). En vigor el 1 de enero de 2025.

– El complemento se aumentará en un 10% entre los años 2024 y 2025. Dicho 10% se repartirá según se establezca en los presupuestos entre ambos años (Disposición Transitoria Primera del Decreto Ley 2/2023)

También se ha modificado el artículo 60 de la Ley General de la Seguridad Social, correspondiente al complemento por brecha de género:

– En el caso de los hombres, para calcular los periodos de cotización, no se tendrán en cuenta los beneficios de cotización correspondientes al artículo 237, es decir, aquellos correspondientes a excedencias y reducciones de jornada por responsabilidades de cuidados (60.1.3)

– Para establecer cuál es la pensión menor de ambas o ambos progenitores, se calculará a cuantía inicial de la pensión, sin tener en cuenta los posibles complementos. (60.7)

– Si ambas o ambos progenitores son del mismo sexo y las cuantías de las pensiones son iguales, el complemento se asignará a quien lo haya solicitado previamente (60.7)

Lagunas de cotización

Disposición Transitoria 41ª de la Ley General de la Seguridad Social

En vigor el 1 de enero de 2026

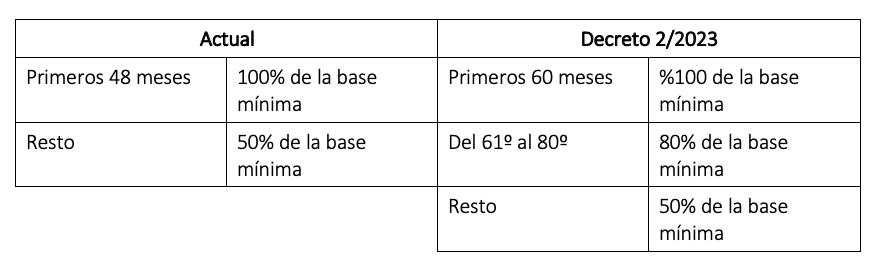

A los periodos en que no se ha cotizado a lo largo de la vida laboral se les denomina “lagunas de cotización”. Aunque no hayamos cotizado, sí se tienen en cuenta para calcular la base reguladora de la pensión:

Los primeros 48 meses de dichas lagunas (4 años) se calculan con el 100% de la base mínima de cotización y, a partir de ahí, el resto de meses con el 50% de la base mínima de cotización.

Esta norma general se mantiene. Sin embargo, mediante la Disposición Transitoria 41ª incluida por el Decreto, a las mujeres se les aplicará otra forma de cálculo mientras la brecha de género sea superior al 5%:

Los primeros 60 meses (5 años) de estas lagunas de cotización se calcularán con el 100% de la base mínima. A partir del mes 61º hasta el 84º (años 6º y 7º) con el 80% de la base mínima y el resto con el 50%.

Por otra parte, también se les aplicará a los hombres, siempre y cuando su vida laboral haya sido interrumpida a cauda de las responsabilidades de cuidados de hijas e hijos. Por tanto, deberán encontrarse en alguna de las siguientes situaciones (que son las mismas que se les exige para percibir el complemento por brecha de género):

- En el caso de hijas e hijos nacidos o adoptados hasta el 31 de diciembre de 1994: debe tener más de 120 días no cotizados durante los nueve meses anteriores y los tres años posteriores al nacimiento o adopción.

- En el caso de hijas e hijos nacidos o adoptados a partir del 1 de enero de 1995: las bases de cotización de los 24 meses siguientes al nacimiento o adopción deben ser un 15% menores en comparación con las bases de los 24 meses previos al nacimiento o adopción.

Si embargo, no será necesario que sean perceptores del complemento, ni que su pensión sea menor que la de su pareja.

Lagunas de cotización en el trabajo autónomo

Artículo 322 de la Ley General de la Seguridad Social

En vigor el 1 de enero de 2026

Como acabamos de ver, los periodos en los que no se ha cotizado, es decir, las lagunas de cotización, se complementan con unos porcentajes de la base mínima para el cálculo de la pensión. En el caso de las trabajadoras y trabajadores autónomos, sin embargo, no existía esta posibilidad.

A partir de 2026, tal y como se explica en el artículo 322 de la Ley General de la Seguridad Social, algunas lagunas sí serán complementadas:

Si has tenido que dejar el negocio y has solicitado la prestación por cese de actividad, se complementarán los seis meses posteriores tras haber finalizado dicha prestación. Para ello se utilizará la base mínima de la tabla general del Régimen de Trabajo Autónomo. ¡Atención! en el nuevo sistema de cotización hay dos tablas, la general y la reducida. Como hemos dicho, se utilizará la tabla general y no la reducida, lo que supone una cuantía mayor (950,98€ en 2023).

Se complementarán todos los periodos con este tipo de lagunas de cotización. Es decir, en todos los casos en que te hayas quedado en “desempleo” y hayas agotado la prestación.

Por otra parte, tal y como aparece en la Disposición Transitoria 50ª de la Ley General de la Seguridad Social, debe formarse un observatorio para la mejora de la prestación por cese de actividad y las lagunas de cotización de las y los autónomos. Hay que decir que estaba previsto que esto se hiciese para el 1 de abril de 2023 (ya que el 1 de enero el Gobierno se había dado tres meses para ello), pero se ha atrasado otros tres meses y ahora se supone que debe estar en marcha para el 1 de julio de 2023, pero cualquiera sabe.

Alumnas y alumnos en prácticas

Disposición Transitoria 52ª de la Ley General de la Seguridad Social

En vigor el 1 de octubre de 2023

Si se realizan prácticas formativas en las empresas o prácticas académicas externas, la alumna o alumno deberá incluirse en el sistema de la Seguridad Social y, por tanto, habrá que cotizar. Se encuadrará dentro del Régimen general, con la excepción de quienes hagan prácticas a bordo de un barco, que pasarán a encuadrarse en el Régimen Especial del Trabajo del Mar.

En estas prácticas se incluyen las siguientes:

– Prácticas universitarias necesarias para la consecución de un título (grado, máster, doctorado, diploma…).

– Prácticas en Formación Profesional, a excepción de la Formación Profesional Dual.

Todo lo referente a esto (cotizaciones y acción protectora, diferencias entre prácticas remuneradas y no remuneradas, quién debe cotizar como empresa y quién debe abonar las prestaciones, etc.) os lo explicamos en un nuevo artículo:

Prestación por cuidado de menores con cáncer o enfermedad grave

Artículos 190 y 191 de la Ley General de la Seguridad Social

En vigor el 1 de abril de 2023

Se han introducido ciertos cambios en lo referente a esta licencia y prestación:

– Se ha prolongado hasta que la hija o hijo cumpla 26 años, siempre y cuando, antes de haber cumplido los 23 años, tuviese acreditado un grado de discapacidad del 65% como mínimo.

– En los casos de separación y divorcio se adjudica esta prestación a la progenitora o progenitor que conviva con la hija o hijo. También se han incluido los casos de violencia de género y se ha concretado que no será necesario que el otro progenitor trabaje para poder percibir la prestación.

Excedencias y reducciones de jornada por responsabilidades de cuidados

Artículo 237 de la Ley General de la Seguridad Social

En vigor

Además de por cuidado de hijas e hijos, también se considerarán como efectivamente cotizados los tres primeros años de excedencia por cuidado de familiares hasta el segundo grado (anteriormente solo era el primer año).

Los tres primeros años de reducción de jornada por cuidado de hijas e hijos se complementarán hasta el 100% en lo referente a las cotizaciones (antes eran solo los dos primeros años). Se aplicará lo mismo en los casos en que la reducción de jornada sea por cuidado de alguna otra u otro familiar.

Prestación por nacimiento y cuidado de menor

Artículo 248 de la Ley General de la Seguridad Social

En vigor el 1 de enero de 2026

Se ha aclarado un punto que, en la práctica, ya venía aplicándose en lo referente al cálculo de la base reguladora de la prestación por nacimiento y cuidado de menor (anteriores prestaciones por maternidad y paternidad). De hecho, en la anterior redacción se hacía mención a las bases de cotización de los 12 meses previos en la empresa. Ahora, para los casos en que se haya pasado menos tiempo en la empresa, se puntualiza que deberá calcularse en proporción.

Jubilación parcial

Sobre la jubilación parcial no se ha añadido nada nuevo. Se hace una única mención, en la Primera Disposición Adicional del Decreto, sobre que el Gobierno, en el plazo de un año deberá llevar una propuesta a Pacto de Toledo, previa negociación en la Mesa de Diálogo Social.