Prestación por cese de actividad (“desempleo” de las y los autónomos)

2018/02/22

Última actualización: 2022/10/12

Decreto 13/2022, por el que se establece un nuevo sistema de cotización para los trabajadores autónomos y se mejora la protección por cese de actividad

Título V de la Ley General de la Seguridad Social

El desempleo de las y los autónomos o, dicho con más precisión, la prestación por cese de actividad, entró en vigor en el año 2010 (Ley 32/2010). En el año 2015 se realizaron diversas variaciones, por medio de la Ley 35/2014 (Ley de Mutuas). Por otra parte, si bien cotizar por cese de actividad fue voluntario en su comienzo, a partir de 2019 pasó a ser obligatorio (Decreto-Ley 28/2018).

Las últimas modificaciones en torno a esta prestación han sido introducidas mediante el Decreto 13/2022. Esta normativa, como sabéis ha supuesto la necesidad de cotizar según los ingresos reales. Esto lo tenéis explicado en el siguiente artículo:

No obstante, en dicho decreto también se han cambiado algunos otros puntos dento del Régimen de Trabajo Autónomo, tales como la prestación por cese de actividad o la tarifa plana. Así, en lo concerniente a la prestación, entre otras cosas, se han incluido otros dos nuevos supuestos para poder solicitarla, como explicaremos más adelante.

El cese de actividad puede ser definitivo o temporal. Es decir, por que hayamos cerrado nuestro negocio permanentemente o por un tiempo determinado.

Asimismo, el cese de actividad puede ser total o parcial. Si es total, esto supone que interrumpiremos todas nuestras actividades, es decir, que no vamos a seguir trabajando. Si se trata de un cese parcial, continuaríamos trabajando, aunque nuestra actividad estaría reducida.

¿En qué casos puede solicitarse la prestación por cese de actividad?

Artículo 331. de la Ley General de la Seguridad Social

Tal y como sucede en el régimen general, no en todos los casos en que no estemos trabajando se nos reconoce que estemos en situación legal de desempleo. Así, por ejemplo, si una persona dejase voluntariamente su trabajo, no se le reconocería que esté en situación legal de desempleo y, por tanto, no podría solicitar la prestación.

También en el caso de trabajadoras y trabajadores autónomos, para que se reconozca la situación legal de cese de actividad, hay que encontrarse en alguna situación concreta de entre las posibles. Por tanto, también en este caso, la sola voluntad de cerrar el negocio no es suficiente para acceder a este derecho.

Como acabamos de decir, el Decreto 13/2022 ha incluido dos nuevas situaciones a las ya existentes, ambas dentro de las distintas razones económicas. Éstos son, por tanto, todos los casos que estarán en vigor a partir del 2023:

1. Razones económicas, técnicas, productivas u organizativas. Son las razones más usuales e impiden continuar con la actividad económica o profesional. Por tanto, mientras estemos percibiendo la prestación será necesario que el negocio esté cerrado o se haya traspasado a una tercera persona (salvo las excepciones que comentaremos más adelante):

– Pérdidas: hay que acreditar que se ha sufrido una pérdida del 10% de los ingresos durante un año. Estas pérdidas del 10% deben ser en comparación con el año anterior; no obstante, no se tendrá en cuenta el primer año de actividad.

– Ejecuciones judiciales o administrativas: cuando el juzgado o la administración dicta una ejecución para el cobro de las deudas. Dichas deudas deben suponer, como mínimo, el 30% de los ingresos.

– Concurso de acreedores: en los casos de quiebra o suspensión de pagos. Estar en concurso de acreedores, de por sí, supone no poder continuar con la actividad.

– (Nuevo) Cese de actividad por reducción de jornada (en el caso de tener trabajadoras y trabajadores contratados): si se reduce la jornada de todas las trabajadoras y trabajadores en un 60% o se suspenden temporalmente los contratos de del 60% de la plantilla.

Además de esto, durante los anteriores dos meses los ingresos o las ventas han debido descender en un 75% (en comparación con el mismo periodo del año anterior) y los ingresos netos mensuales del autónomo o la autónoma -por todas sus actividades económicas- no pueden ser superiores al salario mínimo interprofesional o, en su defecto, superiores a la base por la que venga cotizando, en caso de que dicha base sea menor que el SMI.

En este caso no será necesario cerrar el establecimiento.

– (Nuevo) Cese de actividad por deudas (solo en los casos en que no haya personas trabajadoras contratadas): Si se trata de deudas que no son con acreedores públicos. Es decir, no se tendrán en cuenta las deudas que se puedan tener con la Seguridad Social o con Hacienda, sino aquellas que sean con proveedores y demás. Estas deudas deben ser superiores al 150% de los ingresos o ventas habituales (durante los dos trimestres fiscales previos a la solicitud). Además, estos ingresos o ventas deben haber sido un 75% más bajos que los del año anterior.

Asimismo, durante dichos dos trimestres los ingresos netos del autónomo o autónoma -por todas sus actividades económicas- no pueden haber sido superiores al salario mínimo interprofesional o, en su defecto, superiores a la base por la que viniese cotizando, en caso de que dicha base sea menor que el SMI.

Tampoco en este caso será necesario cerrar el establecimiento.

2. Por razones de causa mayor. No se concreta más allá de que dicha fuerza mayor debe provocar el cese de la actividad, sea éste definitivo o temporal.

Lo que sí se concreta es qué se entenderá como cese parcial temporal por causa mayor. Dice de la siguiente manera: cuando la interrupción de la actividad de la empresa afecte a un sector o centro de trabajo; exista una declaración de emergencia adoptada por la autoridad pública y se produzca una caída de ingresos del 75% con relación al mismo periodo del año anterior, y los ingresos mensuales de la autónoma o autónomo no alcance el SMI o el importe de la base por la que viniera cotizando, si ésta fuera inferior.

3. Por pérdida de la licencia administrativa. Siempre y cuando la pérdida de dicha licencia no se haya debido a la comisión de una infracción penal.

4. Por divorcio o separación (es necesaria una resolución judicial), en el caso en que el autónomo o autónoma viniese ejerciendo funciones de ayuda familiar en el negocio de su expareja.

5. Por violencia de género o sexual, si la autónoma debe cesar en su actividad por esta razón, sea tanto temporal como definitivamente.

Si queréis más información sobre los distintos derechos que asisten a las trabajadoras víctimas de violencia de género o sexual podéis consultar el siguiente artículo (incluye un apartado sobre autónomas):

Requisitos

Artículo 330. de la Ley General de la Seguridad Social

— Estar de alta en el RETA (Régimen de trabajo autónomo)

— Haber cotizado durante 12 meses continuados, como mínimo, por cese de actividad. Como explicaremos en una tabla posterior, a más meses cotizados, corresponden más meses de prestación.

— Estar de alta en la Seguridad Social y encontrarse al día en el pago de las cuotas. Si no fuese así, la Seguridad Social te dará la opción de regularizar tus deudas en 30 días naturales, tras lo cual, podrías percibir la prestación.

— Firmar el compromiso de actividad (SEPE). Esto no es necesario en los últimos dos casos que ha introducido el Decreto 13/2022, es decir, cese de actividad por reducción de jornada o por deudas. Asimismo, tampoco es necesario firmarlo si se trata de un cese temporal por fuerza mayor.

— En los casos de cese definitivo, no puedes tener la edad de jubilación a no ser que, aunque hayas llegado a dicha edad, no hayas acumulado todavía suficientes cotizaciones para percibir la pensión por jubilación.

Duración y cuantía de la prestación

Artículos 338 y 339 de la Ley General de la Seguridad Social

La duración de la prestación dependerá del tiempo de cotizaciones que hayamos acumulado. Recuerda que, como mínimo, hay que haber estado cotizando por cese de actividad durante 12 meses:

|

|

Entre 12 y 17 meses | 4 meses |

Entre 18 y 23 meses | 6 meses |

Entre 24 y 29 meses | 8 meses |

Entre 30 y 35 meses | 10 meses |

Entre 36 y 42 meses | 1 año |

Entre 43 y 47 meses | 16 meses |

48 meses o más | 2 años |

Cuantía de la prestación: 70% de la base reguladora.

En los dos nuevos casos introducidos por el Decreto 13/2022 (por reducción de jornada o deudas) y en los casos de cese temporal parcial por fuera mayor, la cantidad a percibir será del 50% de la base reguladora.

Para calcular dicha base, se realizará una media de las bases de cotización de los últimos 12 meses.

Cuantía máxima: 175% del IPREM. En el caso de tener hijos o hijas a su cargo, sería el 200% del IPREM (un solo hijo o hija) o el 225% (más de una o uno).

Cuantía mínima: 80% del IPREM, si no tiene hijos ni hijas a su cargo; el 107% del IPREM, en caso contrario.

Cotizaciones a la Seguridad Social

Artículo 329 de la Ley General de la Seguridad Social

Mientras se percibe la prestación por cese de actividad, será la mutua la que se ocupe de abonar las cotizaciones a la Seguridad Social.

En los dos nuevos supuestos que ha introducido el Decreto 13/2022 (cese de actividad por reducción de jornada o por deudas) la mutua pagará el 50% de la cuota y la autónoma o autónomo el 50% restante. La mutua, junto con la cuantía de la prestación, también ingresará dicho 50% y será la trabajadora o trabajador quien deba abonar la cuota completa a la Seguridad Social.

Si el cese de actividad a sido a consecuencia de violencia de género o sexual, durante seis meses no será necesario pagar las cuotas; no obstante, la trabajadora continuará en situación de alta y este periodo de tiempo se computará como efectivamente cotizado (artículo 21.5 de la Ley 1/2004 y artículo 38.5 de la Ley 10/2022).

Documentación

Artículo 332 de la Ley General de la Seguridad Social

En todos los casos, deberá presentarse una declaración jurada en torno a la causa del cese de actividad. Como os enseñaremos más adelante, esto no tiene gran misterio, ya que suele venir adjunta con el impreso de solicitud que te dará la mutua.

Según cuál sea la razón para el cese, también habrá que adjuntar los siguientes documentos:

1. Razones económicas o técnicas:

— Pérdidas del 10% en un año / ejecuciones judiciales o administrativas / concurso de acreedores:

- Baja en el censo tributario

- Baja en el RETA

- Solicitud de baja de la licencia administrativa o concesión de la misma

- Para dar cuenta de las pérdidas económicas, deberá aportarse la documentación contable necesaria. Además de esto, también habrá que adjuntar las declaraciones del IVA, del IRPF y la documentación que justifique las diferentes partidas.

- Ejecución judicial o administrativa: adjuntar la resolución judicial o administrativa

- Concurso de acreedores: auto que obliga al cierre de las oficinas o establecimientos

— Cese de actividad por reducción de jornada:

- Comunicación a la autoridad laboral, es decir, la comunicación que le hicimos a la autoridad laboral explicando nuestra decisión de reducir la jornada.

- La documentación contable que da cuenta de la bajada de ingresos o ventas.

- Declaraciones del IVA y el IRPF, así como la documentación que certifique los ingresos y las diferentes partidas.

- Atención, en estos casos no será necesario darse de baja en el RETA.

— Cese de actividad por deudas

- La documentación contable que da cuenta de la bajada de ingresos o ventas.

- Declaraciones del IVA y el IRPF, así como la documentación que certifique los ingresos y las diferentes partidas.

- Si se ha llegad a un acuerdo con los acreedores para la refinanciación de las deudas, también habrá que adjuntar la documentación que dé cuenta de ello.

- Atención, en estos casos no será necesario darse de baja en el RETA.

2. Por causa de fuerza mayor:

- Documentación que refleje dicha fuerza mayor.

- Si el cese es definitivo, baja del censo fiscal. Además de ello, si fuese necesario permiso o licencia administrativa, la solicitud de baja o la concesión de la misma.

- Si se trata de un cese temporal parcial, también habrá que adjuntar el acuerdo de la administración pública en cuestión (recuerda que la autoridad pública debe declarar el estado de emergencia).

- Si se trata de un cese temporal, sea parcial o total, no será necesario darse de baja en el RETA.

3. Pérdida de la licencia administrativa: adjuntar la resolución correspondiente

4. Violencia de género o sexual:

- Declaración escrita de la autónoma en la que se refleje que el cese es por esta causa

- Habrá que certificar el caso de violencia. Hay distintos modos para ello: resolución judicial; cualquier medida de protección o de cautela que haya dictado el juzgado; informe de la Fiscalía; informe de los servicios sociales o de los servicios de acogida…

5. Divorcio o separación:

- Resolución judicial

- Documentación que certifique que ya no se ejercen funciones de ayuda familiar en el negocio.

Solicitud

Artículo 337. de la Ley General de la Seguridad Social

La prestación hay que solicitarla en la mutua, ya que será ésta quien se ocupe de su gestión.

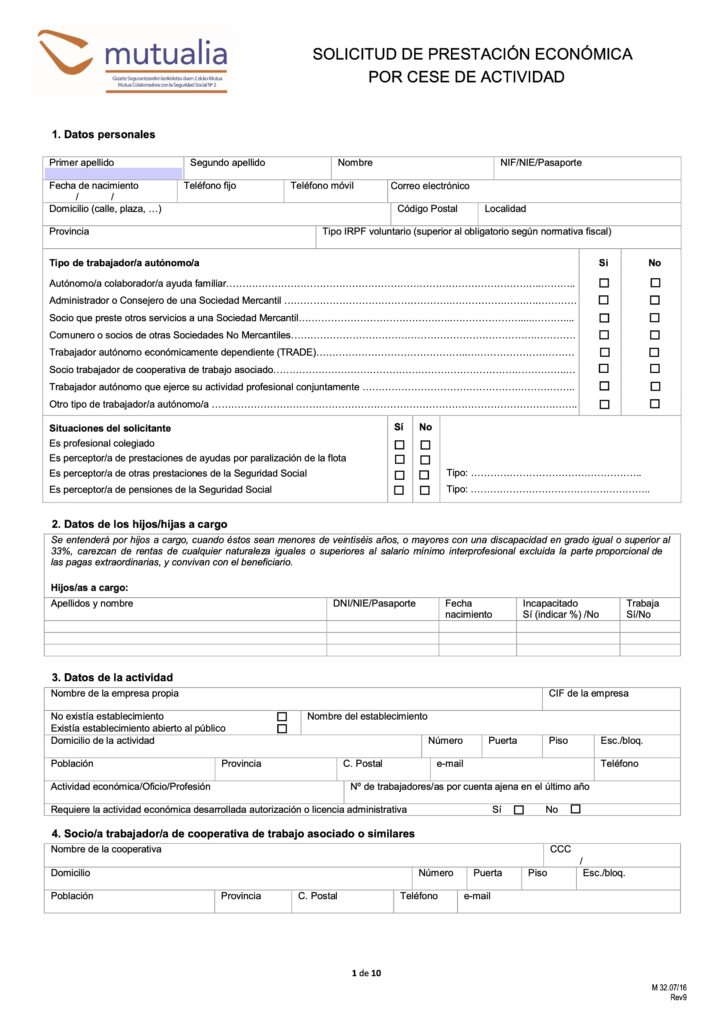

AQUÍ tenéis un modelo de solicitud. Como veréis, en el mismo documento de solicitud se adjunta la declaración responsable y, además de ello, también os aparece la lista de documentos a adjuntar

¿Cuándo se comenzará a percibir? El derecho nace en las siguientes fechas (lo cual no quiere decir que sea en ese momento cuando percibas el primer pago):

— Al día siguiente de causar baja en el RETA

— En los casos es que no es necesario darse de baja en el RETA:

• Reducción de jornada: hemos tenido que comunicar a la autoridad laboral nuestra intención de reducir la jornada o dejar lo contratos en suspenso. Se os reconocerá el derecho a la prestación al mes siguiente a realizar dicha comunicación.

• Deudas: al mes siguiente a realizar la solicitud.

— Cese temporal por fuerza mayor -total o parcial-: a partir del día siguiente a adjuntar los documentos y quede probada la fuerza mayor.

— Demás casos: a partir del mes siguiente a causar bajar en el RETA.