Trabajo de hogar e IRPF (declaración de la renta)

2024/04/11

El sistema especial del trabajo de hogar provoca especiales dudas y preocupaciones a la hora de realizar la declaración de la renta. De hecho, al contrario de lo que pasa cuando trabajamos en una empresa al uso, como quien nos ha contratado es una persona particular, no está obligada a hacer ninguna retención a cuenta del IRPF en la nómina. Esto, no obstante, no quiere decir que la persona trabajadora pueda obviar sus obligaciones fiscales, por supuesto. Os explicamos todo esto mucho mejor a lo largo del artículo.

Impuestos ≠ cotizaciones

- Cotizaciones

Como bien sabemos, las trabajadoras de hogar deben estar dadas de alta en la Seguridad Social. Además de ello, también es obligatorio cotizar por distintos conceptos. El último cambio al respecto fue en 2022: comenzó a cotizarse también por desempleo y por el FOGASA. Las cotizaciones son abonadas tanto por las personas trabajadoras como por las personas empleadoras. Si quieres más información sobre esto:

Las trabajadoras y trabajadores tenemos derecho a diversas prestaciones, tales como la baja por enfermedad, nacimiento y cuidado de menor, jubilación y resto de pensiones, desempleo… Estas prestaciones se sufragan con las aportaciones o cotizaciones que realizamos tanto personas trabajadoras como empresas o personas empleadoras y son gestionadas por la Seguridad Social.

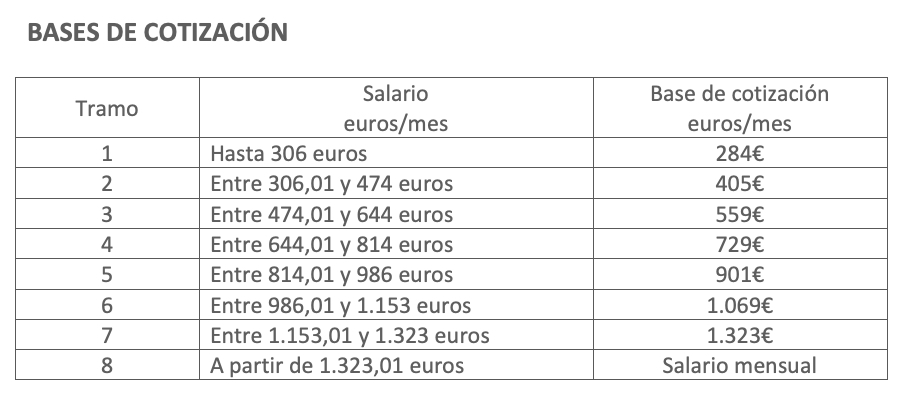

Para saber cuál es la aportación que nos corresponde realizar, antes de nada, tenemos que conocer cuál es nuestra base de cotización. La base de cotización consiste, en resumidas cuentas, en el salario bruto íntegro mensual. Se tienen en cuenta todos los conceptos percibidos, tanto en metálico como en especie. En el sistema especial del trabajo de hogar es muy parecido, aunque las bases de cotización se establecen por tramos. Éstas son las bases de cotización para el año 2024, según el salario:

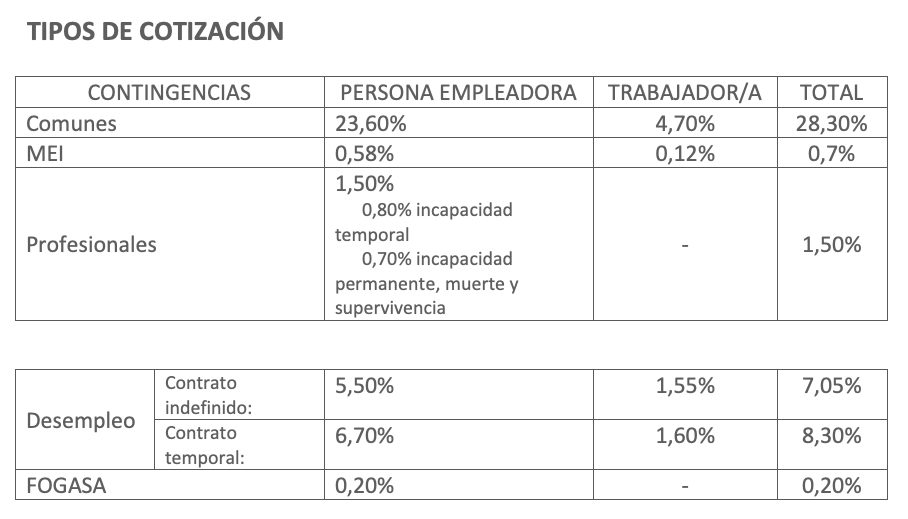

Posteriormente, hay que aplicar a esta base de cotización unos porcentajes o tipos. El resultado sería la aportación o cuota que habría que hacer a la Seguridad Social. Los tipos de cotización para el año 2024 son los siguientes:

Para facilitar estas operaciones, la Seguridad Social ofrece una calculadora con la que podemos rápidamente saber cuál es la cuota que deben pagar tanto persona empleadora como trabajadora

- Impuesto del IRPF

Pero las cotizaciones que debemos hacer a la Seguridad Social y los impuestos que debemos pagar a Hacienda son cosas distintas.

Todos los años tenemos que hacer la declaración de la renta en la que pagamos el Impuesto sobre la Renta de las Personas Físicas (IRPF). Todo lo que necesitas saber sobre este impuesto lo tienes en este otro artículo:

En dicho artículo lo tienes mejor explicado, pero podemos resumirlo de la siguiente manera: cuando realizamos la declaración de la renta no pagamos el impuesto sobre nuestros ingresos de golpe, sino que durante todo el año hemos ido abonando una aproximación de lo que nos corresponde por medio de retenciones. Así, las retenciones del IRPF, por decirlo de alguna manera, son una especie de “adelanto” que le vamos haciendo a Hacienda según percibimos nuestro salario. Cuando hacemos la declaración de la renta lo que se hace es cuadrar todo esto.

Dichas retenciones nos las aplica la empresa en las nóminas mensuales. Pero ¿qué sucede en el caso de las trabajadoras de hogar?

La persona empleadora no tiene por qué aplicarnos ninguna retención del IRPF

En el sistema del trabajo de hogar la persona empleadora (siempre y cuando se trate de una persona particular) no tiene obligación de aplicarnos ninguna retención a cuenta del IRPF. Así se pretende facilitar los trámites económicos y las comunicaciones de datos. Por tanto, si te fijas bien, en tus nóminas mensuales no aparece ninguna tributación por este concepto.

Pero la persona trabajadora sí tiene que hacer la declaración de la renta (o no)

Aunque no se nos practique ninguna retención mensual, esto no significa que la trabajadora o trabajador no tenga que hacer la declaración de la renta.

En cualquier caso, es posible que no esté obligada a ello, ya que, como bien sabéis, a veces, según cuáles hayan sido nuestros ingresos, no tenemos por qué hacerla.

No estarás en la obligación de hacer la declaración de la renta en los siguientes casos:

Nafarroa:

– Si has ganado menos de 14.500€ brutos en el año 2023.

Araba, Bizkaia y Gipuzkoa:

– Si has ganado menos de 14.000€ brutos en el año 2023 (en cualquier caso)

– Si has ganado entre 14.000€ y 20.000€ brutos en 2023, a no ser que estés en alguna de las siguientes situaciones:

- Si has tenido más de un pagador y la suma de las cantidades del segundo y resto de pagadores ha sido superior a 2.000€. Recuerda que también se considera “pagador” al SEPE (si has percibido prestación o subsidio de desempleo*).

- Si has tenido más de un contrato de trabajo (aunque sea con la misma persona empleadora) o si te han prorrogado el contrato.

- Si has percibido alguna pensión compensatoria o anualidad por alimentos

Aunque no estés en la obligación de hacer la declaración de la renta, esto no significa que no puedas hacerla. En la mayoría de los casos te puede salir a pagar (recuerda que no se te ha aplicado ninguna retención en todo el año, es decir, que no le has “adelantado” nada a Hacienda), pero como las situaciones pueden ser muy variadas, no está de sobra hacer la prueba. Puedes consultar y completar el borrador, por si acaso, y, de todas maneras, no estarías obligada a presentarla.

(* Las trabajadoras de hogar comenzaron a cotizar por desempleo desde el 1 de octubre de 2022. Para poder percibir la prestación es necesario haber estado cotizando por este concepto, por lo menos, durante 360 días. Por tanto, si durante 2023 has percibido la prestación o el subsidio, seguramente haya sido a cuenta de las cotizaciones de algún otro trabajo.)

- Ejemplos prácticos

— Trabajas principalmente en un domicilio, a media jornada. En total has ganado ahí 8.400€ brutos. Sin embargo, también tuviste la oportunidad de trabajar en otra casa (o en otras) durante un tiempo. En ese segundo domicilio (o en esos otros domicilios) ganaste en el año 4.200€.

NO tendrías que hacer la declaración, ni en la CAV, ni en Nafarroa. En la CAV porque, aunque lo abonado por el segundo (y resto) de pagadores sea más de 2.000€, de todas maneras, no llegarías a los 14.000€. En Nafarroa, porque, al margen de cuántos pagadores sean, no llegarías a los 14.500€.

— Pero imaginemos que trabajas a jornada completa en el domicilio habitual. Durante el 2023 te pagaron el salario mínimo interprofesional: 15.120€ brutos (1.080€ por 14 pagas). Además de esto, también tuviste la oportunidad de trabajar en otra casa en la que ganaste 1.800€ en total.

En este caso no tendrías por qué hacer la declaración de la renta, en la CAV, por lo menos, ya que no llegas a los 20.000€ y lo ganado en el segundo domicilio tampoco llega a los 2.000€.

En Navarra, por el contrario, sí deberías hacer la declaración, ya que has ganado, en total, más de 14.500€.